मूलभूत आँकड़े

| संस्थागत ओनर्स | 11 total, 11 long only, 0 short only, 0 long/short - change of -21.43% MRQ |

| औसत पोर्टफोलियो आवंटन | 0.1412 % - change of 24.32% MRQ |

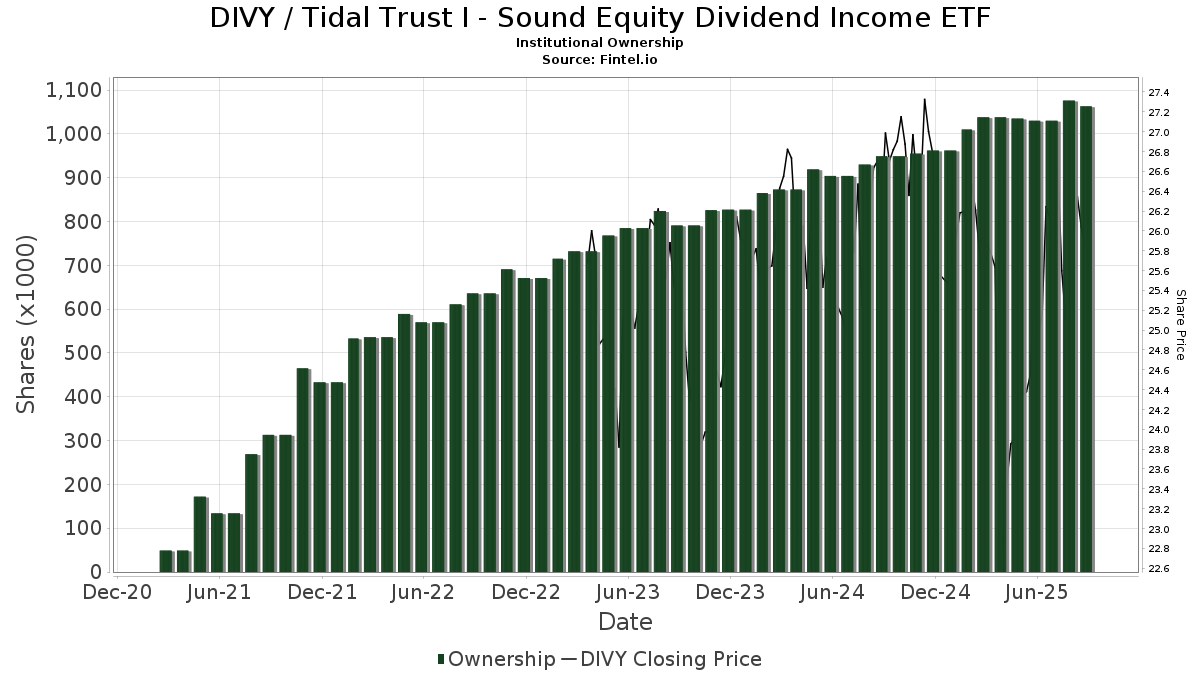

| संस्थागत शेयर्स (Long) | 1,063,039 (ex 13D/G) - change of 0.03MM shares 3.20% MRQ |

| संस्थागत वैल्यू (Long) | $ 26,838 USD ($1000) |

संस्थागत ओनरशिप और शेयरधारक

Tidal Trust I - Sound Equity Dividend Income ETF (US:DIVY) के 11 संस्थागत मालिक और शेयरधारक जिन्होंने प्रतिभूति विनिमय आयोग (SEC) के साथ 13D/G या 13F फॉर्म दाखिल किए हैं। इन संस्थानों के पास कुल 1,063,039 शेयर्स हैं। सबसे बड़े शेयरधारकों में शामिल हैं Sound Income Strategies, LLC, Atria Investments Llc, Orion Portfolio Solutions, LLC, Citadel Advisors Llc, Virtu Financial LLC, Fiduciary Planning LLC, Farther Finance Advisors, LLC, UBS Group AG, AE Wealth Management LLC, and Harbour Investments, Inc. .

Tidal Trust I - Sound Equity Dividend Income ETF (NYSE:DIVY) संस्थागत ओनरशिप संरचना संस्थानों और निधियों द्वारा कंपनी में वर्तमान स्थिति, साथ ही स्थिति आकार में नवीनतम परिवर्तन दिखाती है। प्रमुख शेयरधारकों में व्यक्तिगत निवेशक, म्युचुअल फंड, हेज फंड या संस्थान शामिल हो सकते हैं। अनुसूची 13D इंगित करता है कि निवेशक कंपनी का 5% से अधिक का स्वामित्व (या धारित) है और व्यापार रणनीति में बदलाव को सक्रिय रूप से आगे बढ़ाने का इरादा रखता है (या इरादा था)। अनुसूची 13G 5% से अधिक के निष्क्रिय निवेश को इंगित करता है।

The share price as of September 5, 2025 is 26.10 / share. Previously, on September 9, 2024, the share price was 26.50 / share. This represents a decline of 1.53% over that period.

फंड सेंटीमेंट स्कोर

फंड सेंटीमेंट स्कोर (fka ओनरशिप एक्युमुलेशन स्कोर) उन शेयरों का पता लगाता है जिन्हें फंड द्वारा सबसे अधिक खरीदा जा रहा है। यह एक परिष्कृत, बहु-कारक मात्रात्मक मॉडल का परिणाम है जो संस्थागत संचय के उच्चतम स्तर वाली कंपनियों की पहचान करता है। स्कोरिंग मॉडल डिस्क्लोज़्ड ओनर्स में कुल वृद्धि, उन ओनर्स और अन्य मेट्रिक्स में पोर्टफोलियो आवंटन में बदलाव के संयोजन का उपयोग करता है। संख्या 0 से 100 तक होती है, उच्च संख्या के साथ अपने प्रतिद्वंदिओं के लिए उच्च स्तर के संचय का संकेत मिलता है, और 50 औसत होता है।और अन्य मेट्रिक्स में पोर्टफोलियो आवंटन में बदलाव के संयोजन का उपयोग करता है।

अपडेट फ्रीक्वेंसी: दैनिक

ओनरशिप एक्सप्लोरर देखें, जो उच्चतम रैंकिंग वाली कंपनियों की सूची प्रदान करता है।

संस्थागत पुट/कॉल अनुपात

मानक इक्विटी और ऋण मुद्दों की रिपोर्टिंग के अलावा, प्रबंधन के तहत 100MM से अधिक संपत्ति वाले संस्थानों को भी अपने पुट और कॉल ऑप्शंस होल्डिंग्स को डिस्क्लोज़्ड करना चाहिए। चूंकि पुट ऑप्शन आम तौर पर नकारात्मक सेंटीमेंट का संकेत देते हैं, और कॉल ऑप्शंस सकारात्मक सेंटीमेंट का संकेत देते हैं, हम पुट टू कॉल्स के अनुपात को प्लॉट करके समग्र संस्थागत सेंटीमेंट का अंदाज़ा लगा सकते हे। दाईं ओर का चार्ट इस प्रतिभूति के लिए ऐतिहासिक पुट/कॉल अनुपात दर्शाता है।

निवेशक सेंटीमेंट के एक संकेतक के रूप में पुट/कॉल अनुपात का उपयोग कुल संस्थागत ओनरशिप का उपयोग करने की प्रमुख कमियों में से एक को दूर करता है, जो कि प्रबंधन के तहत परिसंपत्तियों की एक महत्वपूर्ण राशि सूचकांकों को ट्रैक करने के लिए निष्क्रिय रूप से निवेश की जाती है। निष्क्रिय रूप से प्रबंधित फंड आम तौर पर ऑप्शंस नहीं खरीदते हैं, इसलिए पुट / कॉल अनुपात सूचक सक्रिय रूप से प्रबंधित फंड की सेंटीमेंट को अधिक बारीकी से ट्रैक करता है।

13F और NPORT फाइलिंग

13F फाइलिंग पर विवरण नि:शुल्क है। NP फाइलिंग पर विवरण के लिए प्रीमियम सदस्यता की आवश्यकता होती है। हरी पंक्तियाँ नई पोजीशन का संकेत देती हैं। लाल क्लोज पोजीशन दर्शाती हैं। पूरा ट्रांजेक्शन इतिहास देखने के लिए लिंक आइकन पर क्लिक करें।

अपग्रेड

प्रीमियम डेटा अनलॉक करने और एक्सेल में एक्सपोर्ट करने के लिए ![]() .

.

| फ़ाइल तिथि | स्रोत | निवेशक | प्रकार | औसत कीमत (अनुमान) |

शेयर्स | Δ शेयर्स (%) |

रिपोर्टेड वैल्यू ($1000) |

Δ वैल्यू (%) |

पोर्ट आवंटन (%) |

|

|---|---|---|---|---|---|---|---|---|---|---|

| 2025-08-12 | 13F | वर्चु फाइनेंशियल एलएलसी | 14,164 | -20.81 | 0 | |||||

| 2025-08-14 | 13F | यूबीएस ग्रुप एजी | 3,331 | 133.26 | 85 | 136.11 | ||||

| 2025-08-12 | 13F | प्रोइक्विटीज़, इंक. | 0 | 0 | ||||||

| 2025-08-14 | 13F | सिटाडेल एडवाइजर्स एलएलसी | 14,336 | 367 | ||||||

| 2025-07-28 | 13F | किकर वेल्थ मैनेजमेंट, एलएलसी | 0 | -100.00 | 0 | |||||

| 2025-08-06 | 13F | एई वेल्थ मैनेजमेंट एलएलसी | 710 | 0.00 | 18 | 0.00 | ||||

| 2025-07-11 | 13F | फारथर फाइनेंस एडवाइजर्स, एलएलसी | 5,089 | -9.45 | 130 | -9.09 | ||||

| 2025-07-30 | 13F | प्रत्ययी योजना एलएलसी | 11,492 | -13.36 | 294 | -13.27 | ||||

| 2025-05-15 | 13F/A | ओरियन पोर्टफोलियो सॉल्यूशंस, एलएलसी | 20,724 | -39.66 | 531 | -39.43 | ||||

| 2025-08-15 | 13F | मॉर्गन स्टेनली | 0 | -100.00 | 0 | |||||

| 2025-07-17 | 13F | ठोस आय रणनीतियाँ, एलएलसी | 969,498 | 5.01 | 24,813 | 4.94 | ||||

| 2025-07-29 | 13F | अंतर्राष्ट्रीय संपत्ति निवेश प्रबंधन, एलएलसी | 0 | -100.00 | 0 | |||||

| 2025-08-04 | 13F | अटरिया इन्वेस्टमेंट्स एलएलसी | 23,405 | 30.02 | 599 | 30.22 | ||||

| 2025-07-28 | 13F | हार्बर इन्वेस्टमेंट्स, इंक. | 160 | 0.00 | 4 | 0.00 | ||||

| 2025-07-30 | 13F | बोगार्ट वेल्थ, एलएलसी | 0 | -100.00 | 0 | |||||

| 2025-08-14 | 13F | ब्रिंकर कैपिटल इन्वेस्टमेंट्स, एलएलसी | 0 | -100.00 | 0 | |||||

| 2025-05-15 | 13F | बैंक ऑफ अमेरिका कॉर्प /डी/ | 0 | -100.00 | 0 | |||||

| 2025-07-25 | 13F | सीडब्ल्यूएम, एलएलसी | 130 | 0 | ||||||

| 2025-08-14 | 13F | जेन स्ट्रीट ग्रुप, एलएलसी | 0 | -100.00 | 0 |